© www.pixabay.com

Fragen und Antworten zur Grundsteuerreform - Land- und forstwirtschaftliches Vermögen

Das land- und forstwirtschaftliche Vermögen umfasst den Grund und Boden sowie die Wirtschaftsgebäude, die der land- und forstwirtschaftlichen Produktion dienen (sog. Betrieb der Land- und Forstwirtschaft).

Auch vorübergehend nicht genutzte oder brachliegende Flächen sowie leerstehende Wirtschaftsgebäude stellen weiterhin land- und forstwirtschaftliches Vermögen dar, soweit sie nicht dauerhaft für andere (private) Zwecke (z. B. Stell- bzw. Lagerplatz für private Gegenstände wie Pkw, Brennholz und sonstige Geräte) verwendet werden.

Die ertragssteuerliche Beurteilung, z.B. die Entscheidung, ob es sich um Privat- oder Betriebsvermögen handelt, ist hierbei nicht maßgeblich. Auch einzelne land- und forstwirtschaftlich genutzte Flächen können einen Betrieb der Land- und Forstwirtschaft bilden. Zur Bewertung der Flächen für Zwecke der Grundsteuer als Betrieb der Land- und Forstwirtschaft muss daher kein aktiver land- und forstwirtschaftlicher Betrieb im ertragsteuerlichen Sinne vorliegen. Die Bewertung führt dementsprechend auch ertragsteuerlich nicht zu einer Annahme eines land- und forstwirtschaftlichen Betriebs.

Beispiel:

Ein Betrieb der Land- und Forstwirtschaft ist Eigentümer eines Rindviehstalls. Aufgrund einer Verschlechterung der Produktionsbedingungen wird die Rindviehhaltung beendet.

Variante 1: Eine anderweitige Nutzung des Stalles findet nicht statt.

Der leerstehende Rindviehstall gehört weiterhin zum land- und forstwirtschaftlichen Vermögen.

Variante 2: Der Stall dient als Abstellfläche für private Sachen (z. B. Brennholz für Kaminofen, privat genutzte Gartengeräte).

Der Rindviehstall ist aufgrund anderweitiger Zweckbestimmung nunmehr dem Grundvermögen zuzuordnen. In diesem Fall muss der ehemalige Rindviehstall in der Anlage Grundstück (GW-2) der Feststellungserklärung angegeben werden.

Alle zu Wohnzwecken genutzten Gebäude und Gebäudeteile, die bisher einem Betrieb der Land- und Forstwirtschaft zugerechnet wurden, sind nicht mehr dem land- und forstwirtschaftlichen Vermögen, sondern dem Grundvermögen zuzuordnen und unterliegen damit der Grundsteuer B. Das bedeutet, es müssen für diese Gebäude und Gebäudeteile gesonderte Feststellungserklärungen für das Grundvermögen abgegeben werden. Zusätzlich zum Hauptvordruck (GW-1) ist dies die Anlage Grundstück (GW-2).

Die Betroffenen erhalten für diese Grundstücke eine separate Ausfüllhilfe.

--> Nähere Informationen hierzu in den FAQs „Fragen und Antworten zur Grundsteuerreform“ und unter unserer Übersichtsseite zur Grundsteuerreform.

Auch die Verpachtung oder die unentgeltliche Überlassung von land- und forstwirtschaftlich genutzten bzw. nutzbaren Flächen gilt als land- und forstwirtschaftliche Tätigkeit. Flächen, die aktiv bewirtschaftet werden, und solche, die Dritten zur Nutzung überlassen werden, bilden daher einen Betrieb der Land- und Forstwirtschaft. D.h. alle Flächen müssen in einer Feststellungserklärung (hier Anlage Land- und Forstwirtschaft, GW3) erfasst werden.

Erklärungspflichtig ist stets der (wirtschaftliche) Eigentümer der land- und forstwirtschaftlich genutzten Fläche zum 1. Januar 2022.

Es ist zu überprüfen, ob die in der Ausfüllhilfe dargestellte Nutzung zum 1. Januar 2022 noch der tatsächlichen Bewirtschaftung der Liegenschaft durch den Pächter entspricht.

Bitte verwenden Sie sowohl den Hauptvordruck (GW-1) als auch die Anlage Land- und Forstwirtschaft (GW-3). Ihren Tierbestand geben Sie ggf. in einer separaten Anlage an (GW-3A). Zu den Zeilen 9ff. „Gemarkungen und Flurstücke des Grundvermögens“ des Hauptvordruckes sind keine Angaben zu machen. Ebenso ist die Anlage Grundvermögen (GW-2) nicht einzureichen. Diese ist nur für zu Wohn- bzw. zu gewerblichen Zwecken genutzte Gebäude und Gebäudeteile erforderlich (Näheres siehe Frage 2).

Für die Feststellungserklärung werden Geobasis- (Liegenschafts-) und Gebäudedaten benötigt: Im Regelfall erhalten Sie Geobasisdaten in Rheinland-Pfalz mit einem Informationsschreiben der Finanzverwaltung. Diesem Schreiben ist eine Ausfüllhilfe (sog. Datenstammblatt) beigefügt. Der Versand der Schreiben erfolgt im August 2022.

Das Datenstammblatt enthält Angaben zum Stichtag 1. Januar 2022:

- Aktenzeichen,

- Lagebezeichnung,

- Name der Gemarkung,

- Gemarkungsnummer,

- Amtliche Fläche,

- Nutzung, Nutzungsarten und Nutzungsteile nach gesetzlicher Klassifizierung,

- Ertragsmesszahl (nur bei landwirtschaftlicher Nutzung, Saatzucht und Kurzumtriebsplantagen).

Die gesetzliche Klassifizierung gibt die im Datenbestand der Finanzverwaltung hinterlegte Art der Nutzung eines Grundstücks an. Sie orientiert sich an dem nach dem 7. Abschnitt des BewG vorgegebenen Differenzierungsgrad land- und forstwirtschaftlichen Vermögens und kann daher von der seitens der Vermessungs- und Katasterverwaltung erhobenen Tatsächlichen Nutzung abweichen.

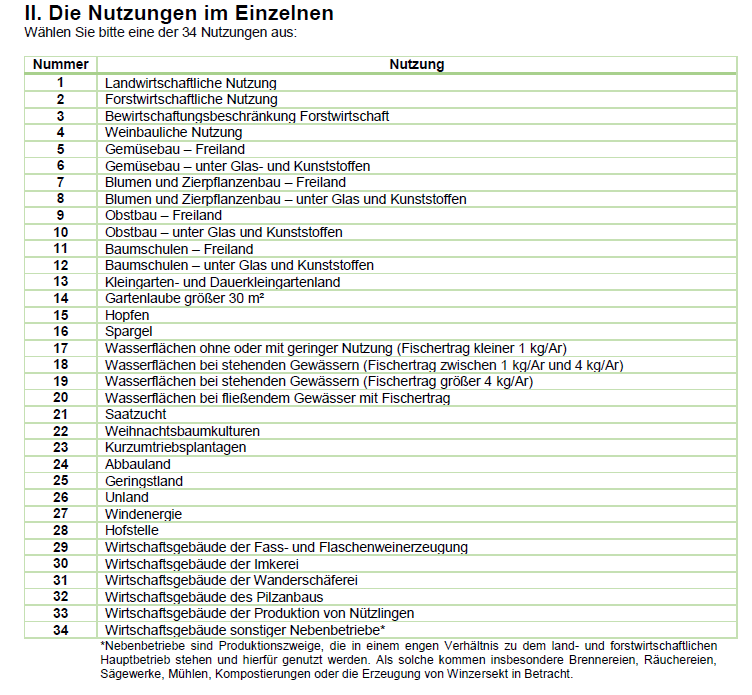

Sie dient als Indiz zur Einordnung des Grundbesitzes in eine der nachfolgend dargestellten 34 Nutzungen, Nutzungsarten und Nutzungsteile.

Die Zuordnung zu den einzelnen Nutzungen ist in jedem Fall zu prüfen.

Da die gesetzliche Klassifizierung Eigenschaftsangaben des Grund und Bodens betrifft, können Wirtschaftsgebäude (Nutzungen 29 bis 34) nicht klassifiziert werden.

Der auf die Wirtschaftsgebäude entfallende Anteil des Grund und Bodens ist daher als Hofstelle zu erfassen (Nutzung 28).

Die gesetzliche Klassifizierung wird als öffentlich-rechtliche Festsetzung grundsätzlich auch nachrichtlich im Amtlichen Liegenschaftskataster geführt.

Aus technischen Gründen kann die gesetzliche Klassifizierung im Liegenschaftskataster derzeit jedoch nur eingeschränkt aktualisiert werden. Daher muss damit gerechnet werden, dass Angaben zur Klassifizierung in der Ausfüllhilfe von denen im Liegenschaftskataster abweichen.

Aus diesem Grund haben Abgleiche mit der gesetzlichen Klassifizierung laut Liegenschaftskataster zurzeit nur eine sehr eingeschränkte Aussagekraft.

Die EMZ stellt eine von mehreren wertbeeinflussenden Berechnungsgrundlagen der neuen Grundsteuer und ist ein Index für die natürliche Ertragsfähigkeit eines Bodens. Die Amtlichen Landwirtschaftlichen Sachverständigen der Finanzämter untersuchen die Bodenbeschaffenheit der Liegenschaften und stellen deren Ertragsfähigkeit auf Grund der natürlichen Ertragsbedingungen fest.

Das Ergebnis der Auswertung der Bodenbeschaffenheit wird in einer Wertzahl ausgedrückt.

Das Produkt aus Wertzahl (sog. Acker- oder Grünlandzahl) und klassifizierter Eigentumsfläche in Ar (100 m²) ergibt die EMZ des Flurstücks.

Aus technischen Gründen ist es nicht möglich, zu jeder gesetzlich klassifizierten Eigentumsfläche die auf dieser Größe basierende individuelle EMZ bereitzustellen.

Infolge dessen wird auf die durchschnittliche EMZ der Gemarkung zurückgegriffen, in der das Grundstück liegt. Dieser Wert gibt das gewichtete Mittel aller bodengeschätzten Flächen einer Gemarkung wieder.

Es bestehen daher keine Bedenken, die in der Ausfüllhilfe dargestellte durchschnittliche EMZ in die Erklärungsformulare zu übernehmen.

Die durchschnittliche EMZ zu jeder rheinland-pfälzischen Gemarkung finden Sie hier.

Ein Wechselanbau zwischen landwirtschaftlicher Nutzung und gärtnerischer Nutzung ist als landwirtschaftliche Nutzung zu erfassen, sofern keine Bewässerungsmöglichkeit besteht.

Ein Wechselanbau mit Bewässerungsmöglichkeit führt hingegen zur Bewertung als gärtnerische Nutzung.

Wird ein Weinberg/Weingarten vorübergehend oder auch mehrere Jahre nicht als solcher genutzt (z. B. nach Rodung eines alten und vor Anlage eines neuen Weingartens), bleibt die Fläche weiter der weinbaulichen Nutzung zugeordnet.

Wenn hingegen ein dauerhafter Verlust des Kulturzustandes eintritt, ist eine abweichende Klassifizierung vorzunehmen. Dies ist grundsätzlich dann der Fall, wenn eine Rekultivierung unwirtschaftlich ist.

Klares Indiz hierfür ist u. a. eine flurstücksübergreifende Brachen- bzw. Drieschenausbreitung über ganze Gewanne oder Weinbergslagen hinweg. Weitere Anzeichen können z. B. mehrjähriger Gehölzaufwuchs und/oder flächendeckende Verbuschung sein, in Steil- und Steilstlagen häufig in Kombination mit eingestürzten Mauern.

Umfasst Ihr Betrieb der Land- und Forstwirtschaft Wirtschaftsgebäude der Fass- und Flaschenweinerzeugung, der Imkerei, der Wanderschäferei, des Pilzanbaus, der Produktion von Nützlingen oder sonstiger Nebenbetriebe, so sind die Bruttogrundflächen dieser Gebäude(-teile) zu ermitteln. Alle übrigen Gebäude(-teile) sind über den Flächenwert der Hofstelle abgegolten und sind nicht gesondert zu erklären.

Sofern Ihr Betrieb der Land- und Forstwirtschaft Tiere umfasst, ist dieser zusätzlich auf einem gesonderten Formular (GW-3A) zu erfassen. Zur Ermittlung der sog. Vieheinheiten sind diesbezüglich – ungeachtet des Eigentümerprinzips – auch Angaben zu verpachteten und gepachteten Flächen erforderlich.

Zum Begriff Bruttogrundfläche finden weitere Erläuterungen in den FAQs „Fragen und Antworten zur Grundsteuerreform“.

Im Rahmen der Grundsteuererklärung ist der Grundbesitz auf Basis der (wirtschaftlichen) Eigentumsverhältnisse zum 1. Januar 2022 zu erklären.

In Fällen der Landabfindung ist der Zeitpunkt des Erlasses der vorläufigen Besitzeinweisung entscheidend. Zu diesem Zeitpunkt gehen Besitz, Nutzen und Lasten der „neuen“ Flurstücke auf die Teilnehmer des Flurbereinigungsverfahrens über. Ist die vorläufige Besitzeinweisung vor dem 1. Januar 2022 erfolgt, so ist der seitens der zuständigen Flurbereinigungsbehörde (Dienstleistungszentrum Ländlicher Raum – DLR) neu zugeteilte Grundbesitz zu erklären. Ansonsten ist weiterhin der Altbestand erklärungspflichtig.

Zur Besitzeinweisung bzw. einem Nachtrag zur Besitzeinweisung werden bzw. wurden die Teilnehmerinnen und Teilnehmer von der Flurbereinigungsbehörde mittels gesondertem Schreiben durch den "Nachweis neuer Bestand" über die ihnen zugeteilten Grundstücke informiert. Mangels Katasterberichtigung konnten die Flurstücke nicht der Ausfüllhilfe beigefügt werden, die in den im August 2022 von der Finanzverwaltung versandten Informationsschreiben zur Grundsteuerreform enthalten ist.

Da vor Berichtigung der öffentlichen Bücher regelmäßig keine Bodenschätzungen vorgenommen werden können, ist der Grundbesitz zunächst einer der Nutzungen (1-28) zuzuordnen. Erforderlichenfalls ist die Ertragsmesszahl anhand der durchschnittlichen EMZ einer Gemarkung je Ar zu errechnen.

Beispiel:

Im Rahmen eines Flurbereinigungsverfahrens (Besitzeinweisung: 15.11.2021) wurde einem Teilnehmer das Flurstück Flur 3 Flurstück 1 mit einer amtlichen Fläche von 500 qm in der Gemarkung Dachsenhausen zugeteilt. Der darauf befindliche Acker ist vollumfänglich an einen Landwirt verpachtet.

Da die Besitzeinweisung vor dem Jahreswechsel erlassen wurde, ist bereits der neue Grundbesitz zu erklären. Als Ackerfläche ist das Flurstück der landwirtschaftlichen Nutzung (1) zuzuordnen. Die durchschnittliche EMZ der Gemarkung Dachsenhausen beträgt je Ar 38. Die im Erklärungsformular (GW-3) zu erfassende EMZ berechnet sich daher wie folgt: 500 qm/100 *38 = 190.

In Fällen der Geldabfindung ist der Übergang des wirtschaftlichen Eigentums bereits regelmäßig zu einem früheren Zeitpunkt anzunehmen. Abzustellen ist insoweit auf den Zeitpunkt der Unwiderruflichkeit der Zustimmung zum Landabfindungsverzicht mit Zugang der Erklärung bei der zuständigen Flurbereinigungsbehörde.

In folgenden Fällen wurden zum Teil fälschlicherweise Informationsschreiben zur Grundsteuer verschickt bzw. seitens der Steuerverwaltung Angaben zu nichtzutreffenden Flurstücken mitgeteilt:

Fallkonstellation 1):

Informationsschreiben zur Grundsteuerreform, samt Angaben zu Liegenschaftsdaten (sog. Datenstammblatt) von seit Jahren Ihnen nicht mehr zuzurechnenden Flurstücken.

Grund: In diesen Fällen wurde zwar der letztgültige Einheitswertbescheid aufgehoben, jedoch nicht der dazugehörige Grundsteuermessbescheid. Diese Fälle sollten zwar zentral ausgesteuert werden, um einen Versand der Informationsschreiben zu unterdrücken. Die Filterung hat jedoch nicht lückenlos stattgefunden.

Hinweis für Betroffene: Bitte wenden Sie sich an das absendende Finanzamt. So kann bei nicht mehr bestehender Erklärungspflicht das Finanzamt die wirtschaftliche Einheit bzw. Sie als steuerpflichtige Person aus dem System löschen, um ein nicht berechtigtes Erinnerungsverfahren zu unterbinden.

Fallkonstellation 2):

Informationsschreiben zur Grundsteuerreform mit Datenstammblatt und Darstellung von Flurstücken, bei denen bis zum 1. Januar 2022 durch vorläufige Besitzeinweisung (im Rahmen der Flurbereinigungsverfahren des Dienstleistungszentrums Ländlicher Raum - DLR) zwar das wirtschaftliche Eigentum auf eine andere Person übergegangen ist, aber eine Grundbuchumschreibung noch nicht erfolgt ist.

Grund: Auf der Datengrundlage des DLR sollten Liegenschafen, die in Flurbereinigungsverfahren untergegangen sind, aus den Datenstammblättern herausgefiltert werden. Der Abgleich hat in einigen Fällen nicht zur gewünschten Aussteuerung und somit Unterdrückung der ehemaligen Liegenschaften geführt. Die fehlende Aussteuerung betrifft lediglich Fallkonstellationen, in denen untergegangene Flurstücke keinen Nenner auswiesen (im Datenstammblatt ist das Feld „Nenner“ leer).

Für die Betroffenen bedeutet dies, dass nicht zwangsläufig das gesamte Datenstammblatt falsch ist, sondern unter Umständen nur in Bezug auf einige Flurstücke die Flurbereinigung nicht nachvollzogen wurde.

Hinweis für Betroffene: Es reicht, wenn Sie als erklärungspflichtige Person unter dem per Informationsschreiben mitgeteilten Aktenzeichen die Ihnen vom DLR mitgeteilten neuen Flurstücke in die Feststellungserklärung aufnehmen.

Dasselbe gilt für Fälle, in denen nur ein Informationsschreiben ohne Datenstammblatt zugestellt wurde, Sie aber vor dem 1. Januar 2022 im Wege der vorläufigen Besitzeinweisung wirtschaftlicher Eigentümer neuer Flurstücke geworden sind.

In diesen beiden Fällen ist eine vorherige Kontaktaufnahme mit dem Finanzamt im Regelfall nicht notwendig.

- Alle zu Wohnzwecken genutzten Gebäude und Gebäudeteile werden künftig als Grundvermögen bewertet. Für diese Teile sind zusätzliche Erklärungen abzugeben (neben dem Hauptvordruck GW-1 ist dies die Anlage Grundstück, GW- 2).

- Flächen, die mit einer Windkraftanlage bebaut sind, gehören nicht mehr zum Grundvermögen, sondern zum land- und forstwirtschaftlichen Vermögen, wenn im Umgriff einer Windenergieanlage Flächen einem Betrieb der Land-und Forstwirtschaft dienen.

- Maßgeblich für die neue Bewertung sind die Wertverhältnisse auf den Stichtag 1. Januar 2022.

- Die Feststellungserklärungen sind elektronisch einzureichen. Hierzu stehen die Grundsteuer Formulare kostenlos unter www.elster.de zur Verfügung. Alternativ kann auch Software aus dem Handel verwendet werden.

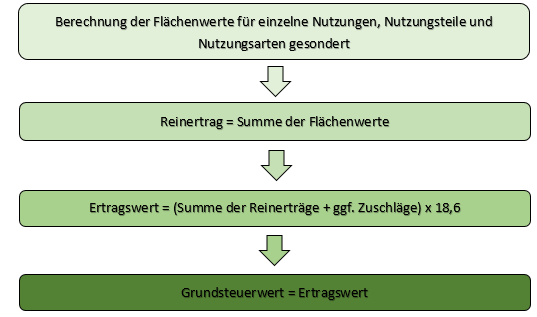

Die Bewertung erfolgt in einem vereinfachten Ertragswertverfahren.

Dafür werden in einem typisierenden Verfahren die erzielbaren Reinerträge für jede Nutzung (landwirtschaftlich, forstwirtschaftlich, gärtnerisch, weinbaulich usw.) sowie für die Hofstelle ermittelt. Hierzu werden die jeweiligen Flächen mit gesetzlich festgeschriebenen Bewertungsfaktoren multipliziert. Diese Bewertungsfaktoren wurden aus den durchschnittlichen Betriebsergebnissen der letzten 10 Jahre des Testbetriebsnetzes für land- und forstwirtschaftliche Betriebe beim Bundesministerium für Ernährung und Landwirtschaft abgeleitet.

Zudem sind Zuschläge für verstärkte Tierhaltung, für bestimmte Wirtschaftsgebäude und Nebenbetriebe sowie Windkraftanlagen zu berücksichtigen. Die Summe der Reinerträge einschließlich der Zuschläge wird mit dem Faktor 18,6 kapitalisiert. Das Ergebnis ist der Grundsteuerwert. Dieser wird mit der Steuermesszahl von 0,55 Promille multipliziert. Daraus ergibt sich der Grundsteuermessbetrag. Dieser wird mit dem Hebesatz der Gemeinde multipliziert, um letztlich die Höhe der Grundsteuer zu errechnen.

Wuchsgebiete sind Großlandschaften, die sich durch ihren geomorphologischen Aufbau (Gesteinscharakter und Geländeausformung), ihr Klima und ihre Landschaftsgeschichte von anderen Großlandschaften deutlich unterscheiden und im Inneren ähnliche Züge aufweisen.

Fachliche Informationen zu Wuchsgebieten finden Sie auf den Internetseiten der Forstverwaltung Rheinland-Pfalz: https://www.wald.rlp.de/bewahren/funktionen/waldoekologische-naturraumgliederung

Zur grundlegenden Vereinfachung des Bewertungsverfahrens wurden nach neuer Rechtslage nicht mehr betriebsindividuelle Daten des Waldzustands erhoben, sondern ausschließlich die in der Gegend als regelmäßig anzusehenden Verhältnisse (sog. gegendübliche Verhältnisse) berücksichtigt. Diese wurden aus den forstwirtschaftlichen Wuchsgebieten und deren Baumartenanteile gemäß § 41a Bundeswaldgesetz abgeleitet.

Bei der Bewertung der forstwirtschaftlichen Nutzung wird die Eigentumsfläche mit dem Bewertungsfaktor (Anlage 28 zum Bewertungsgesetz) multipliziert. Die Höhe des Bewertungsfaktors ist abhängig von dem zugrundeliegenden Wuchsgebiet.

Die Zuordnung erfolgt bundeseinheitlich nach dem gegendüblichen Wuchsgebiet. Da Wuchsgebiete sich nicht an Flurstücks- bzw. Gemeindegrenzen orientieren, ist eine Zuordnung jeder Gemarkung zu ausschließlich einem Wuchsgebiet erforderlich. Bei mehr als einem Wuchsgebiet in einer Gemarkung wird in Rheinland-Pfalz das Wuchsgebiet als gegendüblich angesehen, welches den flächenmäßig größten Teil einer Gemarkung einnimmt.

Die Liste über die Zuordnung aller Gemarkungen in Rheinland-Pfalz zu den gegendüblichen Wuchsgebieten kann im Excel-Format oder als pdf-Datei heruntergeladen werden.

Die "Fragen und Antworten zur Grundsteuerreform - hier: Land- und forstwirtschaftliches Vermögen" erhalten Sie hier.